「老後のお金が不安…」という人が増えています。

では、具体的に何が不安なのでしょう。そして、その不安をどう解消していけばいいのでしょう。

FPサポート研究所 高橋昌子が、「老後資金」の漠然とした不安の原因と、その解消法をお伝えします。

老後のお金、不安にさせる原因は何?

老後資金に対して不安を感じている方に、その原因を尋ねると、「なにが理由かわからないけど、とにかく不安」という答えが少なくありません。

ちょっと前に世間で話題になった、老後2,000万円問題も漠然と不安の引き金になっているようです。

これまでたくさんの方の相談に乗ってきた経験からいうと、不安を招くほとんどの原因は、

「老後、自分がどうなるかわからない」、具体的に言うと「老後の収入と支出がどうなるのかわからない」ことにあるようです。

老後の収入を把握することが、不安解消の第一歩!

ということでまずは、老後の収入について明らかにしていきましょう。

年金収入を把握する

老後・退職後の主な収入は公的年金です。年金額は、人によって異なります。国民年金のみなら、満額でも年間約78万円なので、月々に換算すると65,000円前後。ここに公務員・会社員なら、厚生年金が加わるわけですが、その金額は勤めた期間やお給料の水準によってずいぶん違うので、自分の年金収入がいくらになるのか、確認することが必要です。

ねんきん定期便

40代までは、自分の年金がいくらになるのか把握するのはまだ難しいのですが、50歳以降であれば、毎年誕生月に送られてくる「ねんきん定期便」で、自分の公的年金がいくらになるのかをほぼ把握することができます。公的年金だけを老後の収入として考えると、退職前の収入より大幅にダウンしてしまうことに気がつくはずです。

老後資金に対する考え方・対策は、老後の収入が把握できる50歳以降と、その前の世代とで違ってきます。

〜40代、老後資金はどう考える?どう貯める?

話題だった2,000万円問題。この2,000万円という数字の根拠は、65歳以降の平均的な収入、主に平均的な公的年金の収入から平均的な支出を差し引いたとき、月に約55,000円足りなくなるというデータが基になっています。それに平均寿命を考慮し、30年分として単純に計算して出た数字が約2,000万円というわけです。

なので、2,000万円あれば安心ということでもなくて、家族構成や生活水準によっては2,000万円以上必要になる場合もあるのです。

早いうちから資金計画を

じゃあ、若い方が老後までに2,000万円、3,000万円貯めましょうと目標を立てても、実際は老後資金の前に、教育資金や住宅資金がまず必要になってきます。なので、老後資金をというより、将来を見据えて資金計画を考えていくことが大事になってきます。

積み立てに有利な手段を選ぶ

将来へ向けて積み立てていくなら、なるべく有利な手段を選ぶのが賢い方法です。

老後資金なら税金上有利な、積み立てた金額を所得控除の対象にできる「個人型確定拠出年金 iDeCo(イデコ)」や、増やすという点では「投資」を活用して、資金を積み立てていくのがおすすめです。

50代以上の老後資金の考え方と、その対策方法

50代以上の方の場合は、まず老後の収入(公的年金や個人年金など)を把握したうえで、退職後にどのくらいのお金が必要なのか、支出を計算してみます。

収入と支出の差額に気づく

退職して収入が減ったからといって、今の生活水準を急激に落とせるわけではないので、老後の支出は、今現在の毎月の支出をもとに考えます。そして、収入と支出の差額を算出し、このマイナスをどう埋めていくかを考えていくわけです。

老後の収入と支出の差額がマイナスとなることに、早いうちに気がつけると対策が立てられるのですが、気づくのが遅ければ遅いほど対策が難しくなります。相談に来られる方でも、気がつくのが遅くて、相談にきた時点ですでに退職金を家のリフォームや、車の購入にあててしまったという方も少なくありません。

キャッシュフロー表

FP(ファイナンシャルプランナー)は「キャッシュフロー表」というものを作って、対策を考えます。将来の収入と支出、貯蓄の推移を算出したものです。キャッシュフロー表を見ながら、将来の収入と支出がどうなっていくのか、それにともなって貯蓄がどうなっていくのかという現実を把握していただきます。

家計の見直し

収入から支出を差し引いた額が貯蓄なので、貯蓄を増やす対策が考えられますが、退職後だと退職前の収入の2/3以下くらいの収入になるケースが多いので、貯蓄を増やすことはまず難しいでしょう。

多額の貯蓄があればいいのですが、そうでなければ生活水準を見直していかないと、当然資金が足りなくなってしまいます。なんとか軌道修正していけるよう、家計の見直しが必要になってきます。

一例 60代相談者の場合

退職予定の60代の相談者の場合です。

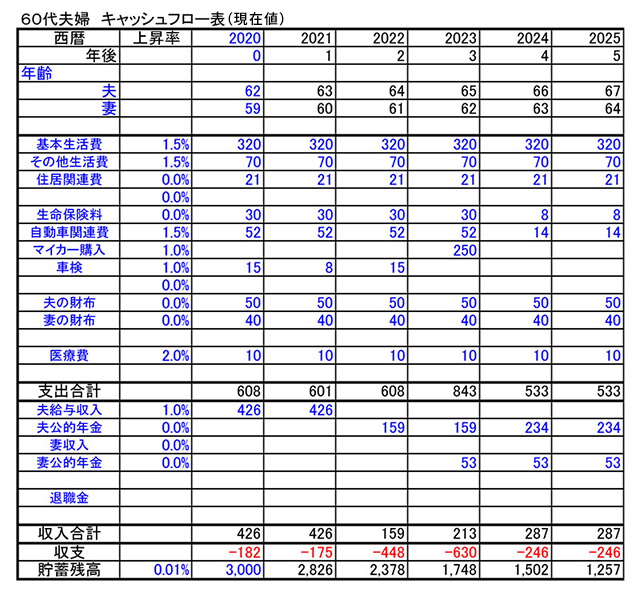

相談者の将来の収入と支出(現在の支出と同じだと想定)を予想して、各年の収入・支出・貯蓄残高をもとにキャッシュフロー表を作成しました(図1)。

キャッシュフロー表では、毎年の貯蓄残高は、前年の貯蓄残高にその年の貯蓄(その年の収入−その年の支出)が加算されていく仕組みです。つまり、その年の貯蓄がプラスなら貯蓄残高は増えますが、マイナスなら貯蓄もマイナス、貯蓄残高を取り崩すということになります。

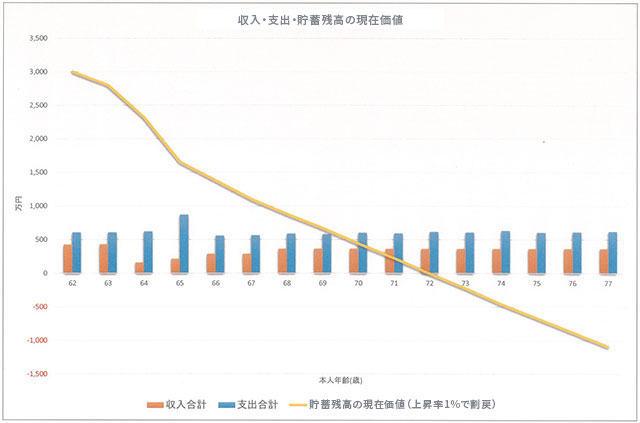

キャッシュフロー表をグラフ化したもの(図2)を見ると、3000万円の貯蓄がどんどん取り崩されていくことがわかります。3000万円あった貯蓄が10年後には、なんとマイナスになると予想されるのです。これでは、家計が破綻してしまいます。

貯蓄を増やすための対策を考える

貯蓄を増やすためには、3つの方法しかありません。

- 収入を増やす

- 支出を見直して減らす

- 貯蓄で貯蓄を増やす

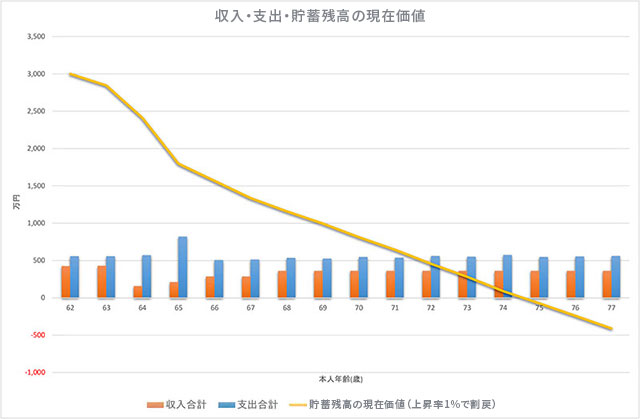

①の収入のを増やすことができる予定がなければ、②の支出の見直しです。「生活費」や夫婦それぞれの「小遣い」の金額が、見直しが可能な項目として挙げられます。支出を10%減らすことができれば、(図3)のグラフになります。

3000万円あった貯蓄がマイナスになる時期が10年後から13年後に伸びますが、それでもやはり13年後には貯蓄が底をつくと予想されることがわかります。

投資で貯蓄を増やすには…

「①収入を増やす」「②支出を見直して減らす」で解決できなければ、「③貯蓄で貯蓄を増やす」という方法があります。

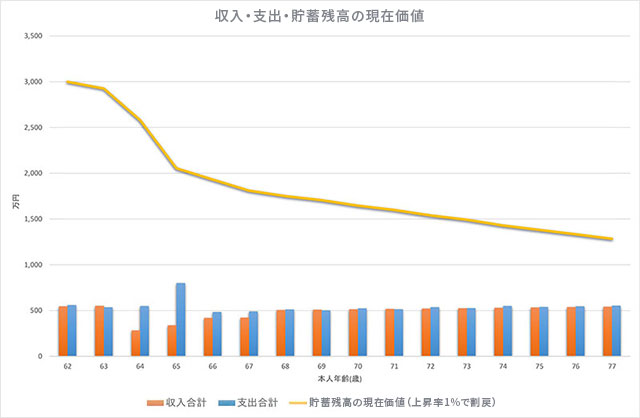

貯蓄で貯蓄を増やすとは、貯蓄の利率を高めるということなのですが、金利が低い今の日本では、単に銀行に預けるだけでは決して利率は高まりません。そこで活用するのが、「投資」です。投資については、別コラムでお話ししますが、今回は貯蓄の3000万円のうち、半分の1500万円を投資に活用すると想定します。その結果を予測したキャッシュフロー表を元にしたグラフが、(図4)になります。

「投資」で分配金額を受け取りながら生活していく対策をとることで13年後は貯蓄が底をつくことはなく1000万円超える貯蓄額が維持できるのではないかと予想されました。

※キャッシュフロー表は、あくまで一定条件のもとでのシミュレーションで、今後の法律改正や経済情勢によって実際とは異なる場合が生じます。

このように、対策をするのとしないのとでは、10年後の将来にこれほど大きな差が生まれるのです。ただし、「投資」には、正しい知識と良きアドバイザーが必要です。

まとめ

お金は、使わなければ貯蓄になりますが、老後に向けて、とことんお金を使わずに溜め込めばいいかというと、決してそうではありません。

心豊かな生活を送るために

貯蓄・資金計画の目的は、お金を貯めることではなくて、暮らしや人生の夢を叶えながら、老後の準備もできるようにすることです。

「生きがい・健康・経済」この3つがバランスよく備わっていると、充実したしあわせな人生だといわれています。実現したいことを叶えながら、生き生きと暮らし、お金の心配をしないで楽しく生活していくことが一番の目的なのです。

FPサポート研究所が一緒に解決

キャッシュフロー表から将来・老後のお金のことが見えてきたら、今考えるべきこと、するべきことも見えてきます。

ただし、その内容は、状況・タイミング・家族構成などによって人それぞれで一概には言えません。

私たちFPと一緒に、あなたの場合の一番最適な解決方法を一緒に探しましょう。

ぜひ「FPサポート研究所」にお気軽にご相談ください。